A股四季度怎么走?六券商研判:或迎向上转机,看好TMT

“黄金周”休市过后,A股将正式步入四季度交易时间。2023年的最后一个季度,市场行情将如何演绎呢?

澎湃新闻记者搜集了六家券商的观点,整体来看,均给出了较为乐观的预期。其中,海通证券表示,虽然年初以来A股一波三折,但目前从估值、资产比价及交易情绪等指标来看,股票市场性价比已经凸显,四季度市场或将迎来向上的转机。

“随着政策呵护加速落地、基本面和盈利企稳回升、微观资金供需逐步改善等积极信号陆续出现,四季度市场有望迎来修复行情。”兴业证券称。

同时,银河证券认为,随着利空渐少和利好渐多,A股大盘上涨概率加大。

招商证券预计,在基本面、流动性、政策面和外部环境均改善的背景下,A股在四季度有望演绎“N型”走势的最后一笔上行走势。

浙商证券也认为,从季节规律看,四季度上涨概率较高。统计2005年至2022年的四季度表现,万得全A平均收益率为+5.7%,取得正收益概率为61%

配置方面,TMT成为多家券商四季度一致看好的方向。银河证券和浙商证券均明确建议投资者关注中长期配置价值高的TMT。

“经历近期的下跌后,TMT行业已处于‘超跌区域’,性价比逐渐凸显,TMT行业超额收益趋势存在逆转可能。”海通证券同时称。

海通证券:市场或将迎来向上转机

年初以来,A股一波三折。在经历1月的普涨和1月底至5月初的结构性行情后,市场在海内外的扰动下进入调整,目前从估值、资产比价及交易情绪等指标来看,股票市场性价比已经凸显。

展望四季度,随着国内稳增长政策推动基本面回暖、活跃资本市场措施落地,以及外围环境出现积极变化,市场或将迎来向上的转机。

稳增长政策密集落地下,当前积极变化已经出现。一方面,从宏观基本面来看,最新经济数据显示稳增长政策已在起效,近期高频数据也印证了基本面或已回暖的趋势。

另一方面,从资金面看,随着活跃资本市场政策持续出台,资金供求关系已明显改善。未来增量活跃资本市场措施有望推出,这或将进一步提振投资者信心。

此外,海外方面,接下来外围环境的利好因素值得期待,推动市场风险偏好抬升。因此,综合来看,接下来海内外积极因素的酝酿有望推升市场风险偏好,共同催化市场第二波行情。

配置方面,短期看,受益于政策支持和基本面修复的传统行业,或仍维持占优局面;中期维度看,市场主线或将重回科技成长。其中,经历近期的下跌后,TMT行业已处于“超跌区域”,性价比逐渐凸显,TMT行业超额收益趋势存在逆转可能。

兴业证券:有望迎来修复行情

展望后市,随着更多信号和催化的出现,四季度市场有望从量变到质变、走出底部、迎来修复。

首先,政策宽松密集加码之下,地产市场已呈现边际改善迹象。其次,此前汇率压力、美债利率上行等多重因素导致外资流出,而当前这些因素也有所缓解:一方面,汇率呵护政策效果已在显现;另一方面,近期国内经济基本面也在企稳回升,有助于外资对中国经济基本面预期的修复。

再次,市场资金面供需格局持续好转。最后,随着TMT、消费等板块拥挤度回落至历史低位,来自结构性因素的拖累将逐步减弱,市场将更容易形成向上的合力。

因此,随着政策呵护加速落地、基本面和盈利企稳回升、微观资金供需逐步改善等积极信号陆续出现,四季度市场有望迎来修复行情。

配置上,投资者可重点关注受益政策宽松驱动的上游周期等。同时,继续战略性看好三大周期共振、有望底部反转的半导体。

银河证券:大盘上涨概率加大

展望四季度,利空渐少、利好渐多,A股大盘上涨概率加大。一方面,7月经济、金融数据低于预期,而8月国民经济延续恢复态势,CPI、PPI数据均如期改善,宏观基本面向好决定了四季度A股震荡上行的走势。

另一方面,三季度,各方利好政策频出,在货币、财政、行业及资本市场等多方面均有利好,多措并举提振市场信心。其中,房地产市场仍处在调整阶段,8月新房销售面积和金额的同比跌幅均略微收窄,房地产行业数据变化将成为A股市场上行的关键因素。

风格方面,三季度大盘股相对小盘股占优、价值风格相对成长风格明显占优。当前资金观望情绪较浓,展望四季度,国内经济增速有望继续好转,国内外政策利率分化小幅增大,总体上四季度延续三季度风格可能性较大。

配置方面,建议投资者关注中长期配置价值高的TMT和国产科技替代板块。

招商证券:有望逆袭

在基本面、流动性、政策面和外部环境均改善的背景下,A股在四季度有望迎来逆袭,演绎“N型”走势的最后一笔上行走势。

首先,随着政策发力,四季度需求有望持续改善,降价去库存的告一段落和大宗商品转为正增长,推动企业出厂价格反弹,在需求和利润率持续改善的共同作用下,上市公司三季度企业盈利增速拐点终现,四季度有望进一步上行。

其次,资本市场活跃的措施开始发挥作用, 增量资金开始逐渐增加,资金需求受到规范和约束,A股资金面拐点有望扭转,转为净流入。

再次,政策面有望进一步发力。

此外,美债收益率很有可能会迎来下行周期的起点,四季度人民币季节性升值叠加经济稳增长预期升温共振,有望使得外资加速流入,使得外部流动性迎来拐点。

配置方面,盈利拐点、流动性拐点和外部环境变化,有望推动成长风格出现上行拐点,大盘蓝筹在四季度占优的概率更大。

行业方面,建议投资者重点关注电子、计算机、家电、汽车、医药等。

华安证券:走出底部

一方面,四季度政策有望继续加码。其中,对财政、地产以及活跃资本市场方面的政策可以保持期待。

另一方面,四季度增长环比动能预计会恢复至相当于2019年水平,不会再出现诸如二季度的快速探底。7、8月经济环比动能企稳,同时托底政策纷纷落地,逐步见效,有助于底部企稳。后续稳增长仍有政策,尤其是地产政策。

配置方面,建议投资者关注三条主线:一是金融中的保险、银行以及券商,既有基本面的支撑,也有年末交易性的机会;二是消费中的食品饮料、地产链上的家电、家居和医药生物;三是华为链、电子、通信等。

浙商证券:积极看多

展望四季度,经济改善显性化是A股破局的核心驱动,因此积极看多。具体而言,A股大势运行和经济显著正相关,一方面,以制造业PMI为观察指标,PMI和万得全A月度同比呈现显著相关性。另一方面,以工业企业利润来看,其上升周期往往对应A股上涨周期。

展望四季度,综合PPI走势、稳增长政策、库存周期运行时间,结合2022年四季度的低基数效应,2023年四季度经济改善有望进一步显性化,这也是大势研判的核心变量,继而驱动市场迎来上涨窗口。

同时,从季节规律看,四季度上涨概率较高。统计2005年至2022年的四季度表现,大势视角,万得全A平均收益率为+5.7%,取得正收益概率为61%。

配置方面,随着市场风险偏好改善,建议投资者四季度关注TMT和补库存两条线索。

您可能也感兴趣:

为您推荐

反不正当竞争法实施30年 全国共罚没金额128.8亿元

多项政策发力 经济回升向好势头持续巩固

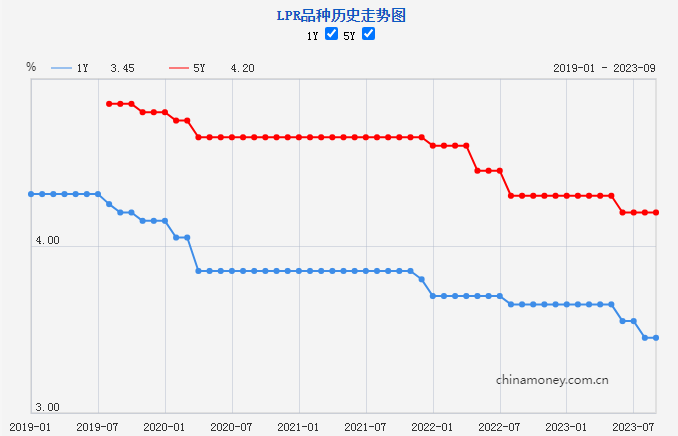

新一期贷款市场报价利率未作调整

排行

最近更新

- A股四季度怎么走?六券商研判:或迎向上转机,看好TMT

- 中国大地保险精心策划 全力投入 全系统开展“五进入”集中...

- 汉口银行及旗下支行合计被罚365万:因贷款五级分类不准确等

- 这些故事改编于令人心碎的真实案件

- 各界如何评价杭州亚运会 赛后场馆又如何利用?最新介绍→

- 华机展·东莞-中国机床采购节热浪来袭,掀起装备智造·新国潮

- 以法治引领促自媒体行业健康发展

- 各项数据创新高 多地晒出“双节”文旅消费“成绩单”

- 文身服务未核年龄 退还费用赔偿损失

- 利用洗稿主张权利 恶意诉讼撤销版权

- 打车赶赴机场迟到 误机责任如何划分

- 诈骗手段花样繁多 提高警惕切勿轻信

- AI“导游”、AI解说、AI裁判……盘点亚运会五大“最黑”科技

- 医学搜索引擎EviMed推出科研选题功能,助力医学科研创新发展

- 中秋国庆假期新茶饮消费火热 喜茶多店销量暴增500%

- 守护儿童口腔健康步履不停,瑞尔齿科“口腔教育示范基地”揭牌

- 国庆长假接近尾声 成都金沙遗址博物馆持续火爆

- 美股三大指数集体收涨 离岸人民币对美元本周累计跌134个基点

- 让年轻人才“有技术更有未来”

- 乐视撞华为发布会,五款投影新品引领科技潮流

- 沪深交易所:现阶段A股市场实行T+0交易的时机不成熟

- 秋收时节好“丰”景 五谷蕃熟穰穰满家

- “旅游+X”“反向游”“心价比”……最热黄金周折射旅行观念变化

- 建信人寿2宗违规被罚 健康险事业部未按规定标准运营

- 德才股份未严格按标准施工被处罚

- 丹东银行董事长于浩然任职资格获批

- 巴奴旗下品牌“羊肉掺假”最新进展:20倍顶格罚款42万余元,8...

- 美国SEC起诉马斯克,要求就收购推特接受调查!马斯克:你们应...

- 强化银侨企交流合作 厦门国际银行福州分行当选福州市侨商...

- 多省份公布中秋国庆假期文旅市场成绩单:两项关键数据超2019...

今日要闻

- AI“导游”、AI解说、AI裁判……盘点亚运会五大“最黑”科技

- 中国整理收纳行业先行者卞栎淳新书《人人都能成为整理师》首站签售会在北京成功举办

- 动态变化中挖掘趋势类目新方向,京东家电家居助推“洗烘护”需求再升级

- 守护儿童口腔健康步履不停,瑞尔齿科“口腔教育示范基地”揭牌

- 乐视撞华为发布会,五款投影新品引领科技潮流

- 五维营养守护国人健康,国产奶酪迎来创新性营养升级

- 普罗米修斯PROMETHEUS联合诺奖得主共同打造更高奢的红宝石冰热射频仪

- 长假过后,“蜜罐城市”来宾最大农机市场或将与商户告别

- 以数字化创新深度融合业务 百瑞纪集团荣获数字创新领军者、数字运营金地标奖

- 沙利文授予冠界科技「全球石墨及石墨烯行业领导奖」及「全球石墨及石墨烯行业技术创新奖」